Калькулятор налога на доходы физических лиц — это удобное средство, которое может пригодиться каждому гражданину России, обязанному уплачивать налог на доходы, независимо от его занятости. Налог на доходы физических лиц взимается с любых видов доходов, вне зависимости от их источника.

Ставки налога на доходы физических лиц

Для удобства пользователей в калькуляторе предусмотрена возможность выбора необходимой ставки налога на доходы физических лиц (НДФЛ) — 9, 13, 15, 30 или 35%.

Ниже будет рассмотрено, как правильно пользоваться определенной ставкой. Что касается прямого подсчета, вам просто необходимо выбрать подходящую ставку и ввести необходимую сумму в калькулятор, чтобы рассчитать налог на доход.

Калькулятор настолько удобен, что вам не нужно округлять сумму до целого числа. Можно ввести сумму в рублях и копейках, разделив их запятой.

Если нужно сделать расчет, вы можете воспользоваться опциями «Вычесть НДФЛ» или «Прибавить НДФЛ». После того, как вы нажмете на соответствующую кнопку, калькулятор покажет результат в виде НДФЛ от указанной суммы или суммы с добавленным НДФЛ.

Стандартная ставка

Стандартная ставка налога составляет 13% и применяется при расчете налогов для жителей Российской Федерации, если не установлена иная ставка согласно статье 224 Налогового кодекса.

Происходит налогообложение в размере 13% в соответствии с установленной ставкой.

- Оплата труда, хонорары, денежные вознаграждения за работу, заработок.

- Вознаграждения за выдающуюся работу и оплату отпусков.

- Дивиденды.

Нерезидентам Российской Федерации будет применяться налоговая ставка в размере 13% в следующих случаях:

- Получение доходов в России нерезидентом.

- Найм иностранца в России по приглашению для привлечения высококвалифицированных специалистов.

- Официальное трудоустройство иностранцев, находящихся на территории России по программе переселения соотечественников, на протяжении всего периода их пребывания в статусе нерезидентов.

- Работа в Российской Федерации граждан, находящихся в статусе беженца или временно пребывающих в Российской Федерации.

- Трудоустройство нерезидентов на судах, отнесенных к портам Российской Федерации.

Процентная ставка составляет 30%.

Для налогообложения доходов, полученных от ценных бумаг, за исключением дивидендов по акциям российского происхождения, применяется ставка в размере 30 процентов. Однако стоит отметить, что дивиденды по акциям российского производства облагаются налогом по более низкой ставке — 13 процентов.

Ставка налога в размере 30 процентов применяется на:

- Иностранные граждане, находящиеся за пределами Российской Федерации, должны уплачивать налоги на доходы, полученные от инвестиций в ценные бумаги.

По данной ставке налогообложения не предусмотрены вычеты.

Уровень налога составляет 35%

Применение расчета налога на доходы физических лиц по ставке 35% устанавливается положениями статьи 224 Налогового кодекса Российской Федерации.

Лица, которые зарабатывают деньги в России, могут быть либо налоговыми резидентами, либо иностранными гражданами. Налоговые резиденты обязаны платить налог в размере 30% на доходы как из России, так и из-за рубежа. Иностранные граждане платят налог только на доходы, полученные от российских источников, также по ставке 30%.

Налог в размере 30% взимается на заработанные деньги, полученные из:

- сумма выигрышей и призовых денежных вознаграждений, полученных в результате участия в рекламных акциях, превышает 4000 рублей.

- Доходы от инвестиций в банковские вклады превышают установленную Центральным банком РФ ключевую ставку на 5 пунктов по отечественной валюте, а также на уровне выше 9% по вкладам в валюте иностранных стран.

- Доходы, которые приносятся за счет снижения расходов на кредитные средства.

Для таких видов доходов не применяются вычеты.

Ставка налога — 15%

Применяется в качестве налоговой ставки для иностранных граждан, получающих доходы от владения акциями российских компаний и организаций.

В налоговую базу включаются все виды доходов, такие как:

- денежные поступления; пластичные доходы; финансовые прибыли; денежные переводы; финансовые взносы; наличные средства; денежные получения; поступления наличных денег; денежные переводы.

- естественный продукт;

- получение финансовой выгоды.

Если есть несколько источников дохода, то налог на доходы физических лиц (НДФЛ) рассчитывается отдельно для каждого из них.

С начала текущего года действует Федеральный закон № 372-ФЗ от 23.11.2020 года, устанавливающий повышенную ставку на доходы физических лиц, которые превышают 5 миллионов рублей. Все виды доходов, включая зарплату, доходы от ценных бумаг, дивиденды и купоны, учитываются при расчете. Для определения налога по повышенной ставке необходимо разделить общий доход на две части: до 5 миллионов рублей (по которым ставка составляет 13%) и сумму, превышающую 5 миллионов рублей (по которой ставка составляет 15%).

Процентная ставка — 9%.

Согласно статье 224 Налогового кодекса РФ, устанавливается налоговая ставка в размере 9 процентов для расчета налога по следующим категориям:

- доходам, полученным в виде процентов от облигаций, выпущенных не позднее 1.01.2007 года;

- Доходы, получаемые учредителями в соответствии с договорами доверительного управления по использованию сертификатов, выпущенных до 1 января 2007 года.

Правила расчета

При любой выбранной ставке налогообложения, правила расчета налога на доходы физических лиц остаются неизменными и могут быть описаны следующим образом:

- Для определения суммы до вычета налога необходимо использовать формулу: сумма до вычета = (сумма с учетом налога / 100%) * налоговая ставка.

- При расчете НДФЛ: Сумма, подлежащая налогообложению НДФЛ, вычисляется как (Сумма до вычета налога * 100%) / (100% — Налоговая ставка).

Вычеты

Стандартные вычеты по НДФЛ с налоговой ставкой 13 процентов включают в себя следующие пункты:

- Стоимость услуги составляет 500 рублей.

- Сумма в 3000 рублей:

- Льготы для иждивенцев.

Список людей, которые могут воспользоваться вычетом в размере 3000 рублей, ограничен определенными группами граждан. В числе лиц, имеющих право на данное льготное условие, можно выделить следующие категории:

- Люди, пострадавшие от Чернобыльской катастрофы, принимавшие участие в ликвидации последствий или работавшие на Чернобыльской АЭС.

- Лица, связанные с происшествиями на территориях «Укрытие» и «Маяк».

- Граждане, участвовавшие в ядерных экспериментах или ликвидации аварий, вызванных этими экспериментами.

Подробный перечень указан в статье 218 Налогового кодекса Российской Федерации.

В статье 218 Налогового кодекса Российской Федерации перечислены категории граждан, которые могут претендовать на вычет в размере 500 рублей. Среди них:

- Главы Российской Федерации и СССР

- Сотрудники орденов России и Советского Союза

- Участники Великой Отечественной войны

- Жители блокадного Ленинграда и другие группы

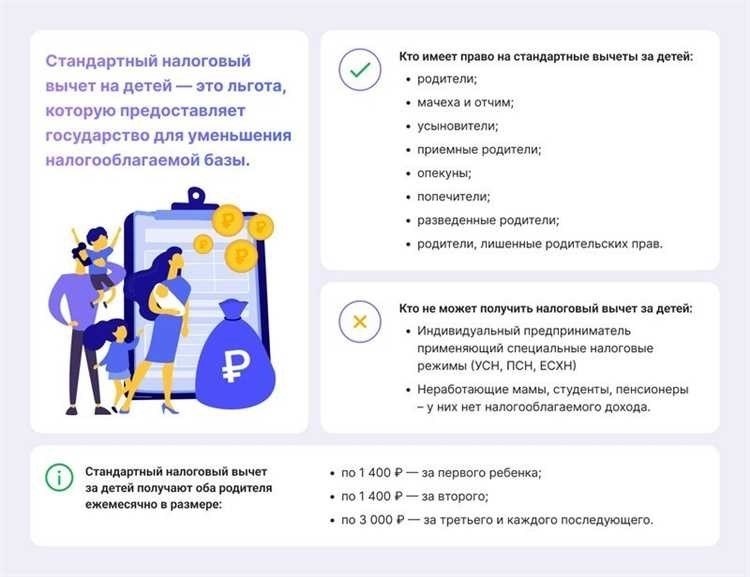

Размер вычета на детей для налогоплательщиков зависит от количества несовершеннолетних или детей-инвалидов на иждивении. Суммы следующие:

- Для семей с одним или двумя детьми — 1400 рублей на каждого.

- Если в семье есть три или более детей, каждому из них будет выплачено пособие в размере 3000 рублей.

- Опекунам будет выплачено 6000 рублей за каждого под их опекой находящегося ребенка.

- Для несовершеннолетнего инвалида или инвалида до 24 лет, учащегося на дневном отделении, предусмотрено пособие в размере 12 000 рублей.

Расчёт НДФЛ

Налог на доходы физических лиц (НДФЛ) в России составляет 13% для резидентов и 30% для нерезидентов. Некоторые виды доходов облагаются более высокими ставками.

При доходе более 5 миллионов рублей в год применяется прогрессивная ставка налога.

- на несовершеннолетнего;

- Для молодых студентов, которые посещают полный дневной курс и изучают вопросы аспирантуры, ординатуры, стажировки, интенсивного обучения, учатся в университете, курсанты академии в возрасте до 24 лет.

Размер выплаты для родителей в форме вычета на их детей зависит от порядкового номера ребенка и их состояния здоровья.

Степень родственных отношений с ребенком (биологические родители, супруги родителей, усыновители, опекуны или попечители) влияет на размер налоговых вычетов, применяемых только к детям с инвалидностью.

В некоторых случаях вычет предоставляется в удвоенном размере.

Более подробную информацию о пункте 4, пункте 1 статьи 218 Налогового кодекса Российской Федерации можно найти здесь:

Льготы на детей — это налоговое поощрение, которое помогает родителям с финансовым бременем, связанным с воспитанием детей.

Продолжительность периода, выраженная в месяцах

Укажите количество месяцев, когда доход налогоплательщика, облагаемый налогом в размере 13% и суммируемый с начала года, не превысит 350 000 рублей. Как только доход достигнет этой суммы в любом месяце, налоговый вычет не будет применен.

По поводу дополнительных льгот для сотрудников можно узнать в разделе 4, пункте 1, статьи 218 Налогового кодекса РФ.

Ограничение периода в 12 месяцев не распространяется на доходы свыше 350 тыс. рублей.

Льготы также распространяются на инвалидов первой и второй группы, а также на детей с ограничениями физического или умственного развития.

По достижении возраста восемнадцати лет, молодые люди имеют возможность продолжить образование в учебных заведениях на очной форме до 24 лет: поступать в аспирантуру, ординатуру, проходить стажировку, обучаться в институте или военном училище.

Право на вычет в размере 3000 рублей предоставляется:

- Лицам, пострадавшим от Чернобыльской катастрофы, а также индивидуумам с ограниченными возможностями, возникшими в результате чрезвычайной ситуации на объекте производственного объединения «Маяк».

- Ветеранам Великой Отечественной войны с ограниченными возможностями.

- Лицам с ограниченными возможностями, являющимся военнослужащими и ставшими инвалидами I, II и III группы из-за полученных ран, контузий или травм при защите СССР и Российской Федерации.

- Прочие личности, упомянутые в подпункте 1 пункта 1 статьи 218 Налогового кодекса Российской Федерации.

В соответствии с пунктом 2 статьи 218 Налогового кодекса Российской Федерации, в случае, если в периоды, когда налогоплательщик имеет возможность одновременно использовать вычеты в размере 500 рублей и 3000 рублей, предоставляется только вычет в размере 3000 рублей.

Выделено возможностью вычета в размере 3000 рублей

Продолжительность расчетного временного интервала, выраженная в месяцах

Пожалуйста, укажите количество месяцев, в течение которых применялся налоговый вычет. Налоговый вычет предоставляется за каждый месяц, без ограничений по сумме дохода.

Лица, имеющие право на вычет в размере 500 рублей:

- Личности, заслуживающие носить звание Героя Советского Союза и Героя Российской Федерации;

- Люди с ограниченными возможностями с детства, лица с инвалидностью I и II группы.

- Близкие родственники семей погибших военнослужащих, защищавших интересы Советского Союза и Российской Федерации;

- Прочие лица, упомянутые в пункте 2 статьи 218 Налогового кодекса Российской Федерации.

В соответствии с пунктом 2 статьи 218 Налогового кодекса Российской Федерации, если налогоплательщик имеет возможность использовать одновременно вычеты в размере 500 и 3000 рублей, то применяется только вычет в размере 3000 рублей.

Выделенная возможность списания 500 рублей

Продолжительность расчетного месячного периода

Нам нужно знать количество месяцев, в которые применялся налоговый вычет. Вычет предоставляется за каждый месяц, без ограничений по сумме дохода.

Не допускается одновременное применение вычетов в размере 3000 и 500 рублей в калькуляторе.

Если налогоплательщик может воспользоваться двумя вычетами одновременно — 3000 и 500 рублей, то применяется только вычет в размере 3000 рублей в соответствии с пунктом 2 статьи 218 Налогового кодекса Российской Федерации.

Вычеты социального характера представляют собой совокупность расходов на образование, медицинское лечение, пенсионное обеспечение, добровольное страхование и другие социальные нужды. Получить такие вычеты можно через налоговую инспекцию после завершения налогового периода или через работодателя, при условии, что он не будет удерживать НДФЛ при выплате заработной платы. Важно иметь специальное уведомление от налоговой инспекции. Существуют случаи, когда размер вычета ограничивается.

Налог на доходы с зарплаты

Большинство населения получает вознаграждение в форме заработной платы. Для наполнения федерального бюджета, заработок облагается налогом на доходы физических лиц (НДФЛ). Сам работник уплачивает налог, но его удерживает работодатель в качестве налогового агента. Давайте изучим процесс расчета и уплаты налога, а также возможные льготы и вычеты по НДФЛ.

Какие доходы облагаются НДФЛ

- пособия, выплачиваемые государством в случае безработицы или по материнству;

- пенсии;

- выплаты на детей, включая детские пособия, финансовую поддержку и средства на уход за детьми;

- компенсации за причиненный вред здоровью и т.д.

Размер ставки налога на доходы физических лиц

Основное воздействие на уровень налога оказывает положение в качестве резидента. Резидентом считается лицо, прожившее в России более 183 дней и не покинувшее ее за этот период. Если данное условие не выполнено, налогоплательщик будет признан нерезидентом.

Для резидентов зарплата облагается налогом в размере 13% от дохода. Однако существуют и другие, более специализированные ставки. Например, при получении выигрыша свыше 4 000 рублей применяется ставка в 35%, а также ставки на получение процентов по депозитам и купоны по облигациям и так далее. Доходы от некоторых ценных бумаг облагаются налогом на доходы физических лиц в размере 30%. Самая низкая ставка в размере 9% предусмотрена для облигаций с ипотечным покрытием, выпущенных до 01.01.2007 года, а также для доходов учредителей доверительного управления с использованием ипотечного покрытия.

Для нерезидентов установлена налоговая ставка на доходы в размере 30%, однако существуют исключения. К примеру, нерезиденты, получающие дивиденды от отечественных компаний, подпадают под налоговую ставку в 15%. Иностранные граждане могут претендовать на налоговую ставку в 13% согласно НДФЛ, при соблюдении следующих условий:

- имеют высокую квалификацию

- являются членами команд коммерческих судов, работающих под государственным флагом Российской Федерации;

- являются вынужденными переселенцами;

- участвуют в программе по расселению граждан России;

- работают по найму согласно патенту.

Льготы по НДФЛ

Не обязательно уплачивать налог в полном размере. Закон позволяет воспользоваться правом на вычеты для уменьшения налоговой базы. Сумму налога, которую необходимо уплатить, можно уменьшить в различных жизненных ситуациях: покупка недвижимости, оплата медицинских услуг или обучения и так далее. Вот наиболее распространенные варианты:

- стандартные выплаты, например, вычеты на детей — 1 400 рублей на первого и второго ребенка, 3 000 рублей на каждого последующего ребенка, а также выплаты для Героев СССР и РФ, участников Великой Отечественной войны, блокадников, инвалидов и других категорий — 500 рублей.

- Если Вы решите приобрести недвижимость или оплатить ипотечные проценты, то у Вас будет возможность воспользоваться вычетом на имущество.

- Если вы обучаете себя, братьев, сестер или детей, либо оплачиваете их лечение, вы имеете право на социальный вычет.

- Индивидуальные предприниматели, нотариусы, адвокаты и другие профессионалы могут воспользоваться вычетами по профессиональным расходам.

Предположим, что сотрудник зарабатывает 60 000 рублей в месяц. Без учета НДФЛ сумма налога, который будет удержан с его заработной платы, составляет 7 800 рублей. Однако, если у данного сотрудника 4 ребенка, то подоходный налог за месяц будет иным и составит:

Округленное значение (60 000 — 1 400*2 — 3000*2) * 13 % равно 6 656 рублей.

Отрицательный баланс за год не допустим. Вычитание возможно только для суммы подоходного налога, которая была уплачена. Кроме того, многие вычеты ограничены в размере. Например, в 2018 году Иван Сидоров оплатил 150 000 рублей за университетское обучение. Он сможет вычесть только 120 000 рублей. Это максимальное значение для расходов на обучение.

Можно воспользоваться вычетом по-разному. Первый способ заключается в уменьшении текущей суммы подоходного налога, которую нужно заплатить. Второй способ состоит в подаче заявления в ФНС для возврата подоходного налога, уплаченного в прошлом году. После проведения камеральной проверки налоговая служба однократно вернет соответствующую сумму на счет.

Удержание подоходного налога

Исполнение работодателем требований статьи 226 Налогового кодекса РФ об удержании подоходного налога с заработной платы работников является обязательным. Расчет данного налога осуществляется ежемесячно по итогам месяца. На практике удержание налога происходит в день выплаты заработной платы, то есть в последний день месяца. Важно отметить, что первоочередным является удержание подоходного налога, и лишь затем производится удержание других выплат, включая алименты, погашение кредитов и прочее.

В течение месяца возможно превышение суммы вычета над основанием для расчета НДФЛ. Если это произойдет, то подоходный налог будет либо равен нулю, либо даже отрицательным. Лишний налог будет перенесен на следующий месяц, но только в пределах текущего года. В конце года излишне удержанный налог на будущий год уже не переносится, за исключением имущественных вычетов.

Сроки перечисления НДФЛ

Сроки выплаты заработной платы могут изменяться в зависимости от выбранного способа.

- При использовании наличных средств дата уплаты налога совпадает с днем получения денег в банке.

- После того как сотруднику будет перечислена его заработная плата, безналичный расчет может быть осуществлен на следующий рабочий день.

- Другие источники дохода, включая выплату в натуре, также осуществляются на следующий рабочий день.

Важно различать между выплатой и удержанием НДФЛ. Обычно выплата происходит на следующий день после получения заработной платы, а удержание осуществляется в день получения.

НДФЛ перечисляется в Федеральную налоговую службу (ФНС) той организацией, которая в ней числится. Филиалы компании переводят налог в соответствующую налоговую инспекцию, где они зарегистрированы.

НДФЛ с аванса

В соответствии с законами Трудового кодекса Российской Федерации, установлено, что выплата заработной платы должна производиться не реже одного раза в две недели. Сначала выплачивается авансовая часть заработной платы, которая составляет 50% отработанного периода. Затем происходит выплата оставшейся части заработной платы за вторую половину данного периода. Очень важно соблюдать интервал между выплатами заработной платы, который не должен превышать 15 дней.

Выплаты сотрудникам подлежат налогообложению по ставке налога на доходы физических лиц (НДФЛ). На первый взгляд может показаться, что налог на доходы должен быть удержан дважды в месяц: сначала с аванса, затем с оставшейся части заработной платы. Но это предположение неверное. Существуют две причины, объясняющие это.

В начале, сообщение от ФНС №БС-4-11/10126@ от 26.05.14 ясно говорит о том, что подоходный налог на заработную плату удерживается ежемесячно. Другими словами, оплата подоходного налога не производится с аванса.

Также стоит обратить внимание на письмо от Минфина №03-04-06/33737 от 10.07.2014, в котором Министерство поддерживает точку зрения налоговой службы о том, что вычет подоходного налога возможен только с общей суммы заработной платы, и аванс не облагается подоходным налогом.

Например, если сотрудник получает 50 000 рублей, то половина этой суммы будет выплачена ему как аванс, и он получит на руки 25 000 рублей. Оставшаяся часть будет облагаться налогом в размере 6 500 рублей, и после вычета налога он получит 18 500 рублей.

Однако существуют определенные исключения из этого правила:

- Аванс, предоставленный в конце месяца, подлежит удержанию налога на доходы и перечислению на следующий день.

- Чтобы погасить свой долг по НДФЛ, сотрудник должен использовать аванс, не облагаемый этим налогом.

- Налог на доходы физических лиц (НДФЛ) взимается с доходов либо материальных благ. Его удерживают из следующего платежа, даже если это аванс. Напомним, что сам аванс не облагается НДФЛ.

Штрафы за нарушения по НДФЛ

Подоходный налог, как важный источник государственных доходов, играет значительную роль в бюджете. За просрочку уплаты предусмотрены наказания. За неправомерное уклонение от уплаты налога наложится штраф в размере 20% от общей суммы НДФЛ. При крупном уклонении будут применены более серьезные меры наказания.

Расчет налогов с заработной платы

Юлия Попик — это свежее имя, которое появилось на страницах истории одного инновационного проекта. Это талантливая молодая специалистка, чьи способности кажутся безграничными. Ее преданность и усердие играют ключевую роль в достижении общих целей. Юлия приносит в команду свой уникальный взгляд и умение находить решения там, где другие видят только проблемы. Ее творческий подход и глубокие знания области делают ее ценным активом для всей команды. Международные партнеры, сотрудничая с Юлией, ощущают ее ответственность и профессионализм. С ней проект приобретает новые перспективы и возможности. Юлия Попик — это имя, которое следует запомнить, и которое навсегда останется в нашей памяти.

Если физическое лицо работает в организации, то работодатель обязан удерживать налог на доходы и выплачивать страховые взносы. Эти обязанности несет работодатель и избежать их нельзя. НДФЛ вычитается из зарплаты, а страховые взносы оплачиваются работодателем. Информацию о методах расчета налогов можно найти в нашей информации.

Расчет налога на доходы (НДФЛ) с зарплаты

Стандартная ставка налога на доходы физических лиц — 13%, для нерезидентов — 30%.

Расчет подоходного налога производится по формуле: сумма заработной платы умножается на 13%.

Конечно, идеальным вариантом было бы, если бы вся выплаченная зарплата считалась облагаемым доходом. Однако ситуация далека от идеала из-за различных необлагаемых выплат и вычетов.

Какие выплаты не облагаются НДФЛ

В статье 217 Налогового кодекса Российской Федерации перечислены определенные выплаты, которые работодатели могут начислять в пользу своих работников и которые не облагаются налогом. Ниже представлены наиболее распространенные из них.

- Во время командировок по России ежедневные расходы не должны превышать 700 рублей, а за границей — 2 500 рублей в сутки.

- вознаграждения по случаю утраты близкого родственника;

- Размер одноразовой финансовой компенсации при рождении (усыновлении) ребенка ограничивается суммой в 50 тысяч российских рублей на каждого малыша.

- цена за учебу; оплата учебы

- Предоставление финансовой поддержки в виде премий на сумму не превышающую 4 тыс. рублей в год.

- возмещение процентов по ипотечному кредиту

- Различные выплаты со стороны государства, компенсации и другие виды пособий.

Если выплаты производились, их необходимо учесть перед подсчетом налога на заработную плату.

Некоторые предприниматели также используют эту тактику для снижения налогов и страховых взносов. Они заменяют определенную часть заработной платы неналоговыми выплатами. Например, работодатель уведомлен о том, что сотрудник выплачивает ипотеку или получает платное образование.

Используя различные стратегии налогового планирования, можно снизить налоговую нагрузку законным путем. Один из таких вариантов — предоставление сотрудникам дополнительных льгот в виде компенсаций или оплаты обучения. При этом суммы, потраченные на эти цели, не облагаются налогами на доходы или страховыми взносами. Для соблюдения законодательства необходимо иметь документы, подтверждающие данные расходы, а также согласие обеих сторон.

Льготы по налоговым вычетам при расчете НДФЛ

Некоторые сотрудники могут воспользоваться налоговыми вычетами, предусмотренными законодательством.

В статье 218 Налогового кодекса Российской Федерации перечислены стандартные налоговые вычеты, включающие в себя следующее:

- Для пострадавших от чернобыльской катастрофы, ветеранов ядерных испытаний и инвалидов Великой Отечественной войны предусмотрена помощь в размере 3 тысяч рублей.

- Героям Советского Союза, Российской Федерации, награжденным орденом Славы, донорам костного мозга и прочим лицам, упомянутым в списке, выплачивается вознаграждение в размере 500 рублей.

- Для первого и второго ребенка предусмотрена сумма 1 400 рублей, а для третьего и последующих детей — 3 000 рублей, при условии их несовершеннолетия (или 18-летия в случае студентов-очников). Также предусмотрено пособие в размере 12 000 рублей на инвалида-ребенка до 18 лет (или 24 года в случае студентов-очников).

Вычеты на иждивенцев начисляются ежемесячно до тех пор, пока годовой доход не достигнет отметки в 350 тысяч рублей. После этого периода вычеты приостанавливаются до конца года.

Кроме стандартных налоговых льгот, существуют социальные вычеты, перечисленные в статье 219 Налогового кодекса Российской Федерации. Они предоставляются при покупке первичного жилья, оплате образования для себя или детей, а также при оплате медицинского лечения и пожертвованиях на благотворительные организации или негосударственные пенсионные фонды.

При наличии документов, подтверждающих право на вычеты, работодатель обязан учитывать их при расчете налогов.

Пример расчета НДФЛ с учетом необлагаемых выплат и вычетов

Экономическую деятельность ведет Анна Телегина. У нее трое несовершеннолетних детей. Анна отработала весь январь без больничных и командировок. Ее заработок — 50 000 рублей, а к нему добавлены 5 000 рублей материальной поддержки от работодателя. Итого за месяц Анна получила 55 000 рублей.

Для налогового расчета бухгалтер должен вычесть из дохода на суммы вычетов на детей и помощь, но не более 4 000 рублей.

Налоговая сумма будет составлять 45 200 рублей, если из 55 000 рублей вычесть по 1 400 рублей четыре раза.

Сумма налога на доходы физических лиц за январь составит 5 876 рублей, и она получается путем умножения 45 200 на 13%.

Этот налог будет возмещен работодателем, который вычтет его из заработной платы Анны и перечислит в бюджет не позднее следующего рабочего дня после выплаты заработной платы.

Согласно действующему законодательству, компания обязана выплачивать зарплату дважды в месяц: в качестве аванса и основной суммой. Важно отметить, что авансовая зарплата не облагается налогом на доходы физических лиц. Налог удерживается с общей суммы заработной платы при выплате основной части. Однако, если аванс выплачивается в последний день месяца, в соответствии с письмом от Министерства финансов от 23.11.2016 № 03-04-06/69181, работодатель должен удержать и перечислить налог немедленно, а налог с основной части перечислить после окончательного расчета за месяц.

Для февраля и последующих месяцев необходимо рассчитать НДФЛ как общую сумму, которая увеличивается по мере времени, а не отдельно за каждый месяц. Все начисления с начала года необходимо уменьшить на необлагаемые выплаты и вычеты, затем умножить на 13%. От этой суммы следует вычесть НДФЛ за предыдущие месяцы, начиная с января. Полученная сумма будет представлять НДФЛ за текущий месяц.

После того, как годовой доход Анны превысит 350 тысяч рублей в августе, бухгалтер перестанет учитывать вычеты на детей и возобновит их только в январе следующего года. Если Анна получит дополнительную материальную помощь в этом году, налоги с нее будут удержаны полностью, так как годовой лимит в 4 тысячи рублей уже будет исчерпан.

Мы привели пример, однако на практике возникают и другие трудности. Работники уходят в отпуска, находятся в декрете, на больничном, едут в командировки, увольняются, получают компенсации и так далее. Все эти ситуации усложняют процесс расчета заработной платы и налогов, поскольку в каждом случае действуют свои индивидуальные правила. При возможной ошибке существует риск необходимости пересчета заработной платы и налогов, предоставления корректировок, а после проведения проверки, возможно, потребуется дополнительно уплатить налоги и взносы, а также пени и штрафы.

Расчет страховых взносов с заработной платы

Каждый наниматель обязан вносить обязательные страховые взносы в четыре области: пенсионное обеспечение (22% от заработной платы), медицинское страхование (5,1% от заработной платы), социальное обеспечение (2,9% от заработной платы) и страхование от несчастных случаев на работе (величина взносов зависит от риска работ и может колебаться от 0,2% до 8,5% от заработной платы). Таким образом, общий минимальный процент взносов составляет не менее 30,2% от заработной платы.

В Налоговом кодексе РФ, а именно в статье 427, прописаны предприятия, которые могут пользоваться льготами по уплате страховых взносов с уменьшенными ставками. Однако, с начала 2019 года, перечень таких предприятий был существенно сокращен.

Работодатель обязан самостоятельно оплачивать взносы за сотрудника, нельзя перелагать эту обязанность на него.

Тут также встречаются неналоговые выплаты, которые необходимо учитывать. Список них приведен в статье 422 Налогового кодекса Российской Федерации. Многие из них совпадают с выплатами, освобождаемыми от уплаты налога на доходы физических лиц. Вот наиболее часто встречающиеся:

- возмещение расходов, связанных с профессиональным обучением и повышением квалификации;

- Помощь в материальной сфере в случае потери родственника.

- Предоставление помощи в деньгах при рождении (усыновлении) детей, сумма которой не превышает 50 000 рублей.

- Финансовая поддержка по математике, доступная до суммы 4000 рублей ежегодно.

- возмещение процентов по ипотечному кредиту и аналогичные выплаты;

- льготы и пособия, предоставляемые государством.

При наличии предыдущих выплат необходимо учесть их, вычитая из общей суммы заработной платы перед расчетом соответствующих взносов.

Давайте рассмотрим еще один пример для более ясного понимания ситуации.

В январе у Анны Телегиной было начислено 50 000 рублей. Она также получила материальную помощь в размере 5 000 рублей. При расчете взносов бухгалтер учтет скидку на материальную помощь в 4 000 рублей и найдет сумму для расчетов — 51 000 рублей.

- 11 220 рублей — это сумма, которую необходимо уплатить в пенсионное страхование (22% от 51 000 рублей).

- Взносы на медицинское страхование составят 2 601 рубль (5,1% от 51 000 рублей).

- 1 479 рублей, что составляет 2,9% от общей суммы в 51 000 рублей, направляется на социальное страхование, обеспечивающее защиту от временной нетрудоспособности и материнства.

- На страхование от несчастных случаев и профессиональных заболеваний выделено 102 рубля, что составляет 0,2% от общей суммы в 51 000 рублей.

Компания должна уплатить 15 402 рубля страховых взносов за Анну. Эти средства необходимо перечислить в ИФНС и ФСС до 15-го числа следующего месяца после начисления. То есть, если мы говорим о январской зарплате, то взносы должны быть перечислены до 15-го февраля.

Расчет взносов на будущие месяцы следует проводить, учитывая принцип нарастающего итога, как в случае с подоходным налогом.

Если возникнут неточности в расчете НДФЛ, взносов или просрочка оплаты, можно получить штраф в размере 20% от неуплаченной суммы, а также начисление пени. За ошибки в отчетах по НДФЛ и страховым взносам предусмотрены специальные наказания.

Если нет желания заниматься каждый месяц бухгалтерией и переживать за правильность работы бухгалтера, компания 1C-WiseAdviсe готова предложить услуги по расчету зарплаты и налогов без ошибок.

В качестве официального представителя компании 1С в области аутсорсинга бухгалтерских услуг, мы разработали инновационные контрольные меры разного уровня, гарантирующие высокое качество предоставляемых услуг нашим клиентам.

Для снижения расходов на услуги и ликвидации возможных ошибок в работе мы создали систему автоматизации всех стандартных расчетов.

Мы гарантируем нашим заказчикам предоставление высококачественных услуг, подтвержденных полисом страхования профессиональной ответственности. Указанный полис обеспечивает защиту до 70 000 000 рублей, что гарантирует возмещение финансовых потерь в случае ошибки нашего специалиста. Мы готовы оперативно возместить убытки, обеспечивая безопасность и уверенность наших клиентов.

ТемыЗаинтересованы в получении рекомендаций от профессионалов в области налогообложения и бухгалтерии?

Подписывайтесь на новости и обновления моего блога.

Как выполнить расчет подоходного налога?

Мы привыкли думать, что нужно рассчитывать налоги перед выплатой заработной платы. Однако с точки зрения юридических и экономических аспектов это уже неактуально. В повседневной жизни такая практика все еще популярна.

Подоходный налог, или НДФЛ, хорошо известен нашим гражданам. Этот налог, взимаемый с доходов физических лиц, является основным источником доходов бюджета. Он облагает налогом как работников, так и индивидуальных предпринимателей, действующих по основной системе налогообложения (ОСНО).

Давайте рассмотрим, как формируется налог на доходы физических лиц в различных сценариях. Важно понимать, что в процессе налогообложения возникают нестандартные ситуации довольно часто. Иногда для того, чтобы избежать излишних платежей, требуется консультация не только экономиста, но и юриста, специализирующегося на налоговых вопросах.

Если у вас нет времени на чтение статьи, но вам важно разобраться в этом вопросе, обратитесь к профессиональным юристам.

Доверьте дело экспертам. Они выполнат ваш заказ по установленной вами цене.

На RTIGER.com вы найдете 133 опытных юриста, готовых помочь в данной ситуации.

Решить этот вопрос >

Расчет подоходного налога с зарплаты

Каждый месяц работодатель должен перечислять свои собственные средства для обязательного страхования каждого официально трудоустроенного сотрудника. Кроме того, необходимо рассчитать и оплатить подоходный налог с заработной платы работников. Давайте рассмотрим, как выполнить эти процедуры.

В Налоговом Кодексе установлены две ставки налога на доходы физических лиц. Для резидентов России ставка налога составляет 13%, в то время как нерезиденты должны уплачивать 30% от общей суммы доходов. Резидентами считаются граждане РФ и другие лица, которые находятся на территории России не менее 183 дней в году.

Государство оказывает поддержку в различных сферах: оплата расходов на командировки, материальная помощь при рождении ребенка, социальные выплаты, компенсация затрат на проезд и проживание, а также выплаты по договорам страхования жизни и пенсионному обеспечению.

- Государство имеет возможность предоставить материальную поддержку при рождении или усыновлении ребенка в сумме до 50 000 рублей.

- Окончательная компенсация при потере одного из родственников;

- Стоимость командировочных внутри РФ составляет до 700 рублей в день, а за границей — до 2500 рублей в сутки.

- Каждый год мы выделяем призовые вознаграждения и материальную помощь до 4000 единиц на основе заявлений, связанных с определенными ситуациями.

- Разнообразные государственные награды, выплаты и возмещения;

- Платежи на содержание, установленные судебными постановлениями и решениями.

Знание принципов функционирования налоговых вычетов может помочь компаниям законно сократить свои налоговые и страховые выплаты в государственный бюджет. Для этого необходимо заранее договориться с сотрудником о замене определенной части его заработной платы на добровольные платежи, направленные на погашение ипотеки или оплату образования. Таким образом, не потребуется уплата налогов на доходы физических лиц и обязательных страховых взносов.

Как определить налоговые вычеты подоходного налога

Для расчета суммы подоходного налога с заработной платы необходимо вычесть стандартные вычеты, указанные в статье 218 Налогового кодекса. Каждый месяц определенные категории налогоплательщиков освобождаются от налогообложения, включая:

- Родители несовершеннолетних детей и студенты, обучающиеся очно и не превышающие 24 лет, имеют право на получение 1400 рублей за первых двух детей и 3000 рублей за каждого последующего ребенка. В случае, если ребенок является инвалидом, сумма вознаграждения составляет 12000 рублей.

- Сумма выплаты в размере 3000 рублей предусмотрена для лиц, пострадавших во время Великой Отечественной войны или подвергшихся воздействию ядерного излучения в период катастроф и испытаний.

- Лица, удостоенные орденов и герои Российской Федерации и СССР, а также щедрые доноры костного мозга, получают вознаграждение в размере 500 рублей.

Вычеты по детям будут доступны только при доходе до 350 000 рублей в год. Но начиная с последующего месяца и до конца года, такие вычеты не применяются. Для получения стандартных вычетов по НДФЛ необходимо представить необходимые документы, подтверждающие статус работника, такие как документы инвалида, донора и другие.

Для того чтобы воспользоваться преимуществами, предусмотренными в соответствии с законом, необходимо получить подтверждение своего права на них от местных налоговых органов. Вычеты могут быть возвращены в виде единовременной выплаты через налоговые органы, в этом случае работодатель не должен учитывать их при расчете налогов. Иногда бывает удобнее постепенно уменьшать сумму налога на доходы физических лиц каждый месяц путем учета вычета.

— размещение в социальном жилье и оплата коммунальных услуг

— получение медицинских услуг и покупка лекарств

— образование и профессиональное обучение

— благотворительность и добровольные пожертвования

— оплата услуг няни или сиделки

— участие в здоровьесберегающих и спортивных мероприятиях

— приобретение и установка адаптивного оборудования для инвалидов

— Улучшение условий жизни и повышение доступности для инвалидов и людей с ограниченными возможностями.

- Оказание финансовой поддержки и взносы в частные пенсионные фонды;

- Предоставление медицинской помощи и проведение просветительской работы как с собственным персоналом, так и в соответствии с законом, предусматривающим льготы для близких родственников.

- Приобретение первого жилья.

Пример расчета подоходного налога с учетом вычетов

У Семена Петрова, который трудится в крупном торговом центре, продавая электротехнику и консультируя клиентов, есть трое несовершеннолетних детей. Его супруга находится в декретном отпуске. Оклад Семена составляет 45 000 рублей. После подведения итогов продаж за июнь 2019 года, в июле Семен был вознагражден премией в размере 20 000 рублей и получил материальную помощь в размере 5000 рублей. Общий доход за этот месяц составил 70 000 рублей.

От общей суммы дохода вычитаем необлагаемую налогом материальную помощь и стандартные вычеты на детей: на старшего и среднего ребенка по 1400 рублей, а на младшего — 3000 рублей.

Разность между суммой 70 000 рублей и (4000 рублей плюс 1400 рублей плюс 1400 рублей плюс 3000 рублей) равна 70 000 рублей минус 9 800 рублей, что составляет 60 200 рублей.

Для расчета подоходного налога в размере 13% от суммы в 60 200 рублей используйте следующую формулу:

Подоходный налог = 60 200 рублей x 0,13 = 7 826 рублей.

Таким образом, Семен получит на руки 62 174 рубля в июле, вычитая из своего брутто-заработка 7 826 рублей.

Важно помнить, что работодатель обязан выплачивать заработную плату работнику в две части — авансом и зарплатой каждый месяц. Налоги удерживаются только с окончательного расчета, а не с предварительных выплат. Однако есть исключение — если аванс выплачивается в последний рабочий день месяца, то применяются особые правила в соответствии с письмом Министерства финансов.

Этот текст поясняет процесс закрытия финансового отчета в данных ситуациях. Важно сначала рассчитать сумму НДФЛ, которую необходимо уплатить. Затем оставшиеся налоги с зарплаты будут выплачены в следующем месяце.

Тонкости расчета подоходного налога

Учитывая ограничения на вычеты по НДФЛ, необходимо учитывать следующие законодательные требования. Начиная с 1 апреля, Семен начал получать доход, который к концу августа уже превысит сумму в 350 000 рублей. Следовательно, с сентября и до конца 2019 года он лишится права на стандартные вычеты на детей. Если в последующие месяцы ему будут предоставлены материальные средства, то с них будет удержан налог в размере 13%, поскольку лимит на этот год в 4000 рублей уже использован.

Если сотрудник уезжал в командировки, был на больничном или в отпуске в течение месяца, то расчет подоходного налога усложняется. Ошибки в таких расчетах приводят к дополнительной работе по пересчету налогов и заработной платы, а также могут повлечь штрафы и пени. При неправильном расчете НДФЛ размер штрафа составляет 20% от суммы недоплаты, кроме того, налагается пеня, которая зависит от времени задержки.

Итак, перед тем как приступить к расчету НДФЛ, необходимо определить сумму дохода, подлежащую обложению налогом. Для этого важно учесть все налоговые вычеты, предусмотренные законом. Затем от общей суммы доходов вычитаем сумму всех возможных льгот. Полученное значение умножаем на 0,13 или 0,3 (для нерезидентов). В результате получаем итоговую сумму налога.

Есть нерешенные вопросы? Позвольте адвокатам помочь вам. Щелкните здесь, чтобы выбрать опытных специалистов. Доверьте задачу профессионалам. Юридические эксперты рассмотрят ваш запрос, учитывая конкретную сумму, которую вы указали. Вам не нужно будет изучать юридические нормы, анализировать публикации и беспокоиться о разборе данного вопроса самостоятельно. Ваши вопросы будут полностью решены адвокатами.

Какие выплаты облагаются налогом на доходы физических лиц?

В данном разделе мы рассмотрим, какие виды выплат подлежат налогообложению согласно действующему законодательству. Налог на доходы физических лиц взимается с определенных видов доходов, полученных физическими лицами в течение налогового периода.

В число доходов, облагаемых налогом, входят зарплата, гонорары, проценты по вкладам, дивиденды, арендная плата, авторские вознаграждения, выигрыши в лотерею, продажа имущества и другие доходы, полученные гражданами в Российской Федерации.

Не все виды доходов облагаются налогом на доходы физических лиц. Например, социальные пособия, стипендии, материальная помощь, компенсация ущерба и некоторые другие выплаты могут быть освобождены от налогообложения.

Изменения в законодательстве по подоходному налогу

С каждым годом законодательство по определению суммы налогов, которые граждане должны уплатить в бюджет, становится все более сложным и изменчивым. Эти изменения необходимы для того, чтобы учитывать текущую экономическую ситуацию и обеспечивать справедливое распределение налоговой нагрузки.

Одним из ключевых аспектов последних изменений в законодательстве является ужесточение требований к отчетности налогоплательщиков. Введены новые формы отчетности и расчета налогов, которые должны быть соблюдены при уплате подоходного налога. Это делает процесс уплаты налогов более прозрачным и контролируемым.

Важно отметить, что изменения в законодательстве также могут касаться ставок налогообложения, порядка списания налоговых льгот, а также процедур проверки налоговой отчетности.

С целью соблюдения законодательных норм и минимизации рисков возникновения налоговых споров рекомендуется регулярно отслеживать изменения в законодательстве по подоходному налогу и консультироваться с профессионалами в данной области.

Учет суммы налога на доходы с использованием специального сервиса

Для того чтобы точно рассчитать сумму налога на доходы, можно воспользоваться специализированным инструментом, который поможет определить необходимую сумму выплаты в соответствии с действующим законодательством. Такой сервис упростит вам процесс подсчета налогов и позволит избежать ошибок.

| Преимущества использования сервиса: | 1. Быстрый и точный расчет налога |

| 2. Возможность отслеживать изменения в законодательстве | |

| 3. Простой интерфейс и удобное использование |

Используя специальный сервис для учета суммы налога на доходы, вы сможете оперативно получить необходимую информацию и быть уверенными в правильности расчетов. Это позволит вам эффективно управлять своими финансами и избежать непредвиденных налоговых ошибок.

Как рассчитать общую сумму налогов, уплачиваемых гражданами

Когда мы говорим о налогах, многие из нас часто путают понятия и не понимают, как правильно оценить общую сумму налогов, которую им придется выплатить. В данном разделе мы рассмотрим методы расчета общей суммы налогов, уплачиваемых гражданами, и поделимся полезными советами по уменьшению этой суммы.

- Первым шагом для определения общей суммы налогов является выяснение всех видов налогов, которые должен уплатить гражданин. Это могут быть налоги на доходы, имущество, землю и другие виды налогов.

- Далее необходимо рассчитать каждый налог отдельно, учитывая ставки налогообложения и особенности налогообложения для различных категорий налогоплательщиков.

- После того как вы рассчитали каждый вид налога, сложите все полученные суммы, чтобы определить общую сумму налогов, которую следует уплатить.

Важно помнить, что существуют способы уменьшения общей суммы налогов, такие как использование налоговых льгот, вычетов и льготных режимов налогообложения. Поэтому перед тем как уплачивать налоги, рекомендуется консультироваться с налоговым специалистом или юристом, чтобы оптимизировать процесс налогообложения.